Одним из важнейших показателей для акции является коэффициент бета – показывает он изменение цены на акцию относительно ситуации на рынке. При росте коэффициента β можно говорить о росте цены актива, а уменьшение β свидетельствует о падении цены. При низком коэффициенте бета наблюдается практически нулевая зависимость цены данного актива от общей рыночной тенденции.

Коэффициент бета можно рассчитывать как для одной акции, так и для отобранного комплекта акций. С помощью β можно оценить риски и доходность как отдельного актива, так и выбранного портфеля инвестиций относительно аналогичного портфеля. Другими словами, коэффициент бета акции показывает степень риска по выбранному портфелю или отдельной ценной бумаги.

Описание

Первым, кто предложил использовать бета коэффициент портфеля для вычисления системного риска, был американский экономист Гарри Марковиц, еще в начале 50-х годов прошлого века. Сначала он охарактеризовал такие коэффициенты, как «индексы недиверсифицируемого риска». За основу берется прямая зависимость прибыльности конкретного биржевого инструмента от среднего показателя доходности рынка, где торгуется актив.

К примеру, акции IBM – при расчете их бета-коэффициента нам понадобится прибыльность непосредственно акции и прибыльность самой биржевой площадки, где они торгуются. Аналогично для вычисления доходности корпорации или даже целой отрасти: берем показатель прибыльности конкретной компании или отрасли и усредненный коэффициент доходности всей промышленности.

Если получить β = 1, то вывод будет прост: не подлежащий диверсификации риск конкретного инструмента совпадает с общерыночным. Если же β = 0, значит нам попался абсолютно безрисковый актив – относительно риска, не подлежащего диверсификации. Чем больше будет значение бета, тем выше риски для выбранных инвестиций. Важное преимущество β-коэффициента – возможность рассчитывать подлежащую диверсификации часть риска для конкретного инвестиционного объекта как в случае с макро-, так и микроэкономикой.

Но инвестор, как правило, старается найти общее значение риска, так что опираться только на коэффициент β при формировании инвестиционного портфеля будет сомнительным решением. Такая картина может наблюдаться при инвестировании в производство, когда недостаточно средств для полноценный капиталовложений или нет варианта распределить вложения. Часто возникает потребность рассчитать риски для конкретных инвестиционных объектов, состоящих в различных нишах, в то же время, β-коэффициент оценивает риски актива относительно конкретного рынка. То есть, у вас не получится противопоставить риск приобретения акций с риском вложений в постройку производственной фабрики.

Расчёт бета коэффициента

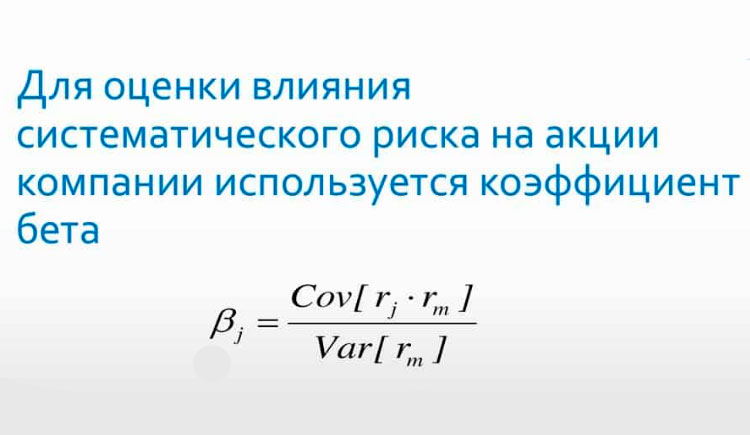

Для актива, состоящего в выбранном комплекте или относительно других ценных бумаг, или же актива в виде индекса фондового рынка относительного портфеля-эталона, рассчитывается коэффициент βa в линейной регрессии за временной период Ra,t относительно доходности портфеля за временной период Rp,t:

Ra,t = a + βаrp,е+ Еt

Для расчета бета коэфициента ценной бумаги:

βа = Cov (ra,rp) : Var(rp)

Теперь рассмотрим составляющие формул:

- ra – доходность рассматриваемого актива или размер оценки, для которой проводится расчет актива;

- rp – с этой величиной производится сравнение доходности ценной бумаги или рынка;

- Cov – ковариация оцениваемой величины и эталона;

- Var – величина возможного отклонения показателя.

Если компания не ведет торговлю акциями на фоновом рынке, β-коэффициент вычисляется путем сравнения параметров с аналогичными компаниями, но при этом общая формула будет изменяться.

По сути, коэффициент бета представляет собой отдельный случай взаимосвязи нескольких переменных. А переменными здесь считаются ценные бумаги выбранной компании относительно остальных ценных бумаг фондового рынка.

Что покажет бета коэфициент

При получении значении β = 1, можно сделать вывод о том, что риск недодиверсификации для данной акции приравнивается к общему рыночному рисковому показателю. Если же бета равен нулю, значит, вы работаете с безрисковым активом. В целом, чем больше вы получите значение бета, тем больше рисков сулит актив. Таким способом можно анализировать распределение рисков инвестирования как для микро-, так и для макроэкономического уровня.

Чтобы вычислить коэффициент β, нужны две величины:

- Уровень доходности компании. Представляет собой разницу открытия и закрытия акции компании на фондовом рынке за выбранный период времени.

- Среднерыночный уровень доходности. Это средний уровень прибыльности всех ценных бумаг, включенных в конкретный инвестиционный портфель. Портфель может быть укопмлектован акциями рассматриваемой компании.